三大千億藥商業績PK:國控穩居第一,上藥超越華潤來源:賽柏藍網址:http://news.PharmNet.com.cn

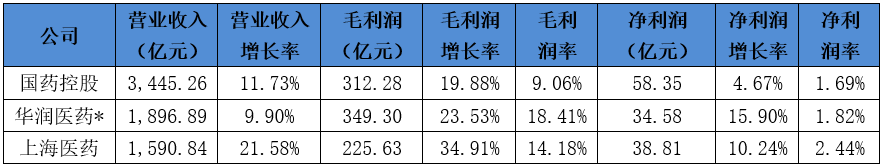

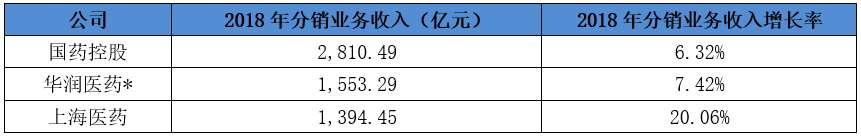

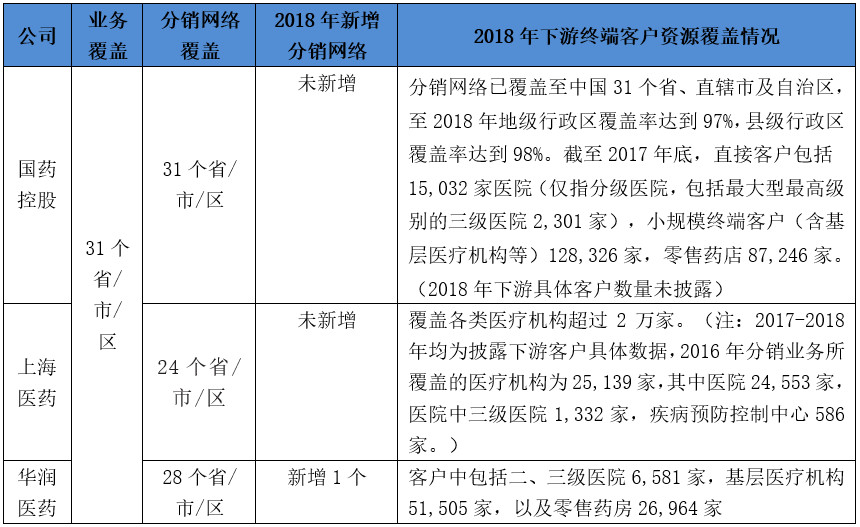

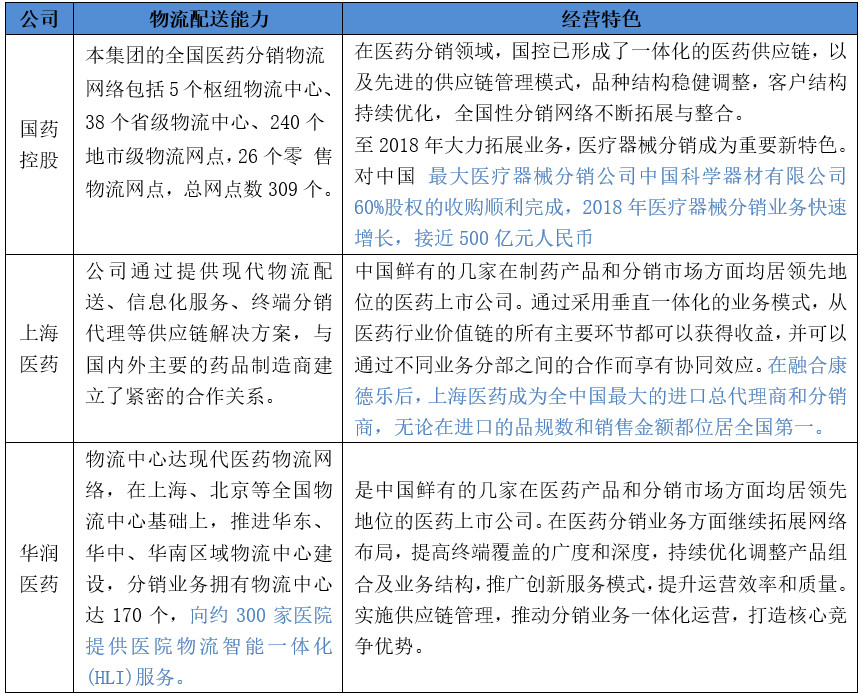

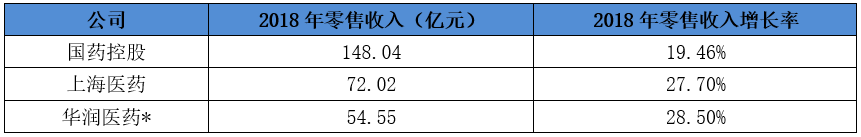

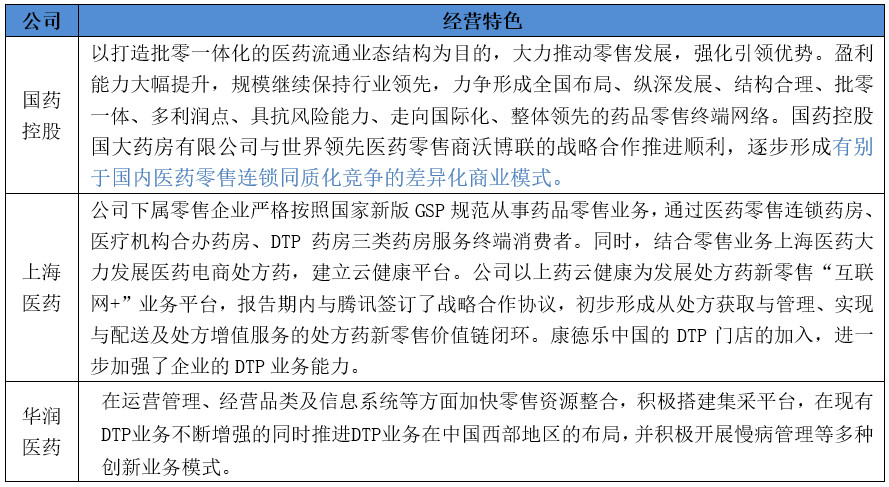

冬去春來,又是一年。兩票制方案發布兩年多了,各地已經逐步完成對兩票制的調整,然而,“4+7”帶量采購接著來襲,在這種背景下,讓我們看看三大千億藥商的業績如何? ▍兩票制及帶量采購后,千億藥商不斷買買買 兩票制對于大藥商來說是擴張版圖的良機,帶量采購又是接下來幾年的又一重磅政策。 除了在國內已經實現了全方位的布局,在2018年無大并購的國藥控股外,上藥和華潤醫藥繼續買買買。 上藥繼2017年拿下康德樂之后,2018年繼續通過收購來擴張分銷業務版圖。上藥先后收購了遼寧省醫藥對外貿易有限公司、上藥控股貴州有限公司、上藥控股遵義有限公司、海南天瑞藥業有限公司;另外,上藥通過收購惠州市上藥同泰藥業有限公司、江蘇大眾醫藥物流有限公司、四川瑞德藥業有限公司等,完善了重點省份的網絡布局。 與上藥聚焦在分銷領域不同,華潤醫藥不僅局限在醫藥商業領域的并購,更加注重對有特色的制藥企業的并購。2018年,華潤投入約6.5億元,完成了對10家醫藥生產和銷售公司的股權收購,包括上海國邦醫藥、連云港德眾藥業、江蘇南山藥業、國藥廣安醫藥等。目前仍未停下并購的步伐,并購江中藥業仍在火熱推進中。 ▍國控、上藥、華潤整體業績PK 國藥控股、華潤醫藥和上海醫藥均是我國制藥工業、商業分銷和零售為一體并且均處于領先地位的綜合型藥企。其中在醫藥流通領域,這三家藥企多年來穩居我國前三甲。 2018年三大醫藥巨頭的營業收入、毛利潤均有較為可觀的增長,尤其是毛利潤,三者增長率均達到2位百分數,且均接近20%或20%以上。 國藥控股由于有龐大分銷業務的體量,短期內其業務市場地位尚不能被撼動。2018年,國藥控股業務收入達到3,445.26億元人民幣。如果均以人民幣統計口徑計,國藥控股比華潤醫藥和上海醫藥二者業務規模的綜合還要略大。 從毛利來看,由于華潤醫藥和上海醫藥毛利率較高,達到兩位百分數,三者中由于華潤醫藥工業收入占比相對較高,毛利率也最高,達到18.41%。 從凈利潤來看,規模最大的當然是國藥控股,達到58.35億元人民幣,增速最快的為華潤醫藥,達到15.90%,凈利潤率最高的為上海醫藥,達到2.44%。  注:數據來自于各公司的年報;華潤醫藥為港幣。 ▍千億分銷商座次已變 國控、華潤和上藥分銷業務規模均在千億元以上。 根據最新發布的業績來看,三家企業均保持增長的勢頭,分銷業務增速均在6%以上。上藥已成功將康德樂收入囊中且實現并表,因此2018年分銷業務取得20%的大幅增長,如果均按照人民幣口徑統計,上藥的規模已超過華潤醫藥,位居我國分銷商第二位。 其中,國藥控股當前分銷業務收入已經超過2800億元,比華潤醫藥和上海分銷業務的總和還要略大。 三大藥商除具有超千億的市場規模這一共同點外,三者還各有其自身的特點。  注:數據來自于各公司的年報;華潤醫藥為港幣。 毫無疑問,我國的千億分銷商三巨頭,其目前的業務網絡均已覆蓋到全國的31個省市區,但其各自建立的營銷網絡覆蓋卻各有其側重和特點。 *分銷業務覆蓋&分銷網絡大比拼 毫無疑問,三巨頭的分銷業務在我國大陸地區已經實現了全面覆蓋。 但從2018年分銷網絡擴展來看,僅有華潤醫藥有所增長——其省級分銷網絡較上一年的27個增至28個。 下游直接終端客戶資源越多,表明企業純銷的資源終端掌握的越好,競爭實力就越強。這三家千億分銷商的分銷客戶資源都十分豐富,但國藥控股的絕對數量具有明顯優勢。三大千億藥商分銷業務具體情況如下表:  *分銷業務物流配送能力&經營特色大比拼 毫無疑問,國藥控股在藥品流通領域具有絕對主導權,華潤醫藥和上海醫藥的物流能力也在持續增強;尤其是上藥在并購康德樂中國區的分銷業務后,其物流配送能力快速增強,并且在分銷進口藥物上具有較大的優勢。 從經營特色來看,國藥控股依托其強大的分銷網絡、物流配送能力不斷進行深度整合,形成了一體化的供應鏈,而華潤醫藥和上海醫藥則更好地發揮了工業、商業的協同效應。各大藥商具體物流經營情況如下表:  ▍國控、上藥、華潤三巨頭零售業務大比拼 除國控外,雖然華潤和上藥的零售業務規模與一些專業的大型藥店零售企業,如大參林、一心堂、老百姓等大藥房相比,尚無法相提并論,但上藥和華潤醫藥的零售業務也穩居在我國藥店百強之列。 根據《2017-2018年中國連鎖藥店綜合實力百強榜》榜單,上藥的華氏大藥房位居第12位,華潤旗下零售之一的北京醫保全新大藥房連鎖居59位。 這些企業還憑借自身的工業、分銷優勢,促進企業零售業務的發展,并且保持了快速的增長勢頭——都有近20%或20%以上的增長。 從具體業務指標來看,國藥控股一馬當先,傲視群雄,在我國藥店零售連鎖業務中居第一位。 公告顯示,國藥控股在2017年大增20%以上的基礎上,2018年仍保持了近20%的增長,實現零售業務收入148.04億元,華潤醫藥和上海醫藥的零售業務收入則均取得了25%以上的增長。  注:數據來自于各公司的年報;華潤醫藥為港幣。 *零售業務終端網絡情況大比拼 毫無疑問,三大商業巨頭中的老大國藥控股同時也是藥店零售業務中的領導者,因此,其零售業務覆蓋網絡終端的能力也最強大,零售網絡覆蓋全國30個省、直轄市和自治區均超過229個城市。 除華潤醫藥不詳外,國藥控股和上海醫藥零售藥店業務覆蓋的省份均在15個以上;藥店數量上,國控比上藥和華潤二者之和還要多。三大藥商零售業務具體情況如下表:  *零售業務經營特色大比拼 從三大藥商巨頭在零售業務板塊的經營特點來看,三家企業各有千秋。 國藥控股以規模效益取勝,發揮批零一體化優勢,零售業務覆蓋網絡齊全。 上海醫藥利用華東地區電子商務發達的優勢,大力發展醫藥電商,積極擁抱互聯網+,加強藥品直送(DTP)業務。 華潤醫藥則結合自己OTC制藥板塊的優勢以及企業資源整合的優勢,同時大力發展藥品直送(DTP)業務。三大藥商零售業務經營特色具體情況如下表:  ▍帶量采購對藥商的影響幾何? 帶量采購無疑是接下來幾年的重磅醫藥政策。現在針對該政策的分析大多是對制藥企業的影響,推動制藥企業加大藥品研發方面的投入和一致性評價工作,藥品價格下降也大概率事件。 其實,帶量采購對我國萬余家藥商也有巨大影響。 首先,帶量采購對醫藥商業流通藥企的直接沖擊毋庸置疑——就是醫療機構這塊的分銷業務。 醫藥流通企業的藥品銷售和推廣的優勢將大大被削弱,傳統賺中間價的貿易模式將被重組,從分銷商徹底淪為配送商,我們知道,分銷業務是流通藥企利潤的主要貢獻來源,這塊業務的毛利相對較高,而配送服務毛利很低,所以這塊的影響對流通藥企的影響是巨大的。 未來流通藥企發展的路徑可能由傳統的從事藥品銷售及市場推廣的分銷商轉變為服務商(如配送服務價值鏈上的技術服務、產品服務等)。 其次,終端藥店這塊的業務影響也比較大,主要來自帶量采購中藥品價格下降的沖擊影響。 分級診療和處方外流,都將直接受零售藥店藥品結算價格是否與醫院醫保結算價格一致所影響,而醫院端和藥店端結算價格一致將是大概率事件,畢竟醫院價格低,藥店價格高。 因此,醫保帶量采購擴容勢必擠壓零售藥店的生存空間。零售端的生存壓力將來自醫保控費壓力的傳導。 對于大批小藥商來說會帶來巨大壓力,而對于有實力的大藥商來說,卻是進一步擴張網絡的好機遇。帶量采購不斷推進后,給流通企業的渠道價值和增值服務價值帶來巨大商機。通過定量和總額預付約定有利于加速醫院回款,緩解配送企業墊付貨款壓力,這會改善企業現金流情況。 由上述分析可知,帶量采購的實施,對醫藥行業來說既是挑戰也是機會,對有實力的大藥商來說,機遇大于挑戰。可見,我國三大千億藥商未來的規模將會進一步提升,市場集中度會進一步提升。

|